аллея воспоминаний в синдзюку токио

Я никогда не думал, что доживу до того дня, когда «йеновая керри-трейд» будет мелькать в финансовых новостях. Но вот мы здесь.

Мы говорили об этой странной схеме и о том, как она спровоцировала крах рынка 5 августа, в статье за понедельник. Сегодня мы собираемся разобраться, что все это значит для закрытых фондов (CEF), включая возможности, которые теперь доступны нам в этих высокодоходных активах.

Во-первых, хотя пресса поспешила охарактеризовать коррекцию как событие, «сделанное в Японии», в Америке действительно наблюдаются некоторые признаки замедления темпов роста.

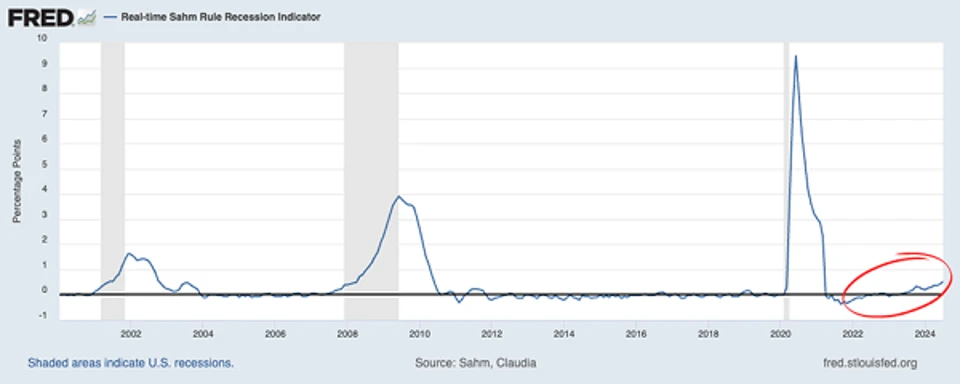

Индикатор Сахма

График выше – указание на правило Сама, еще один некогда малоизвестный пункт (видите тему здесь?), который теперь в мейнстриме. Читатели моей службы CEF Insider узнают это, поскольку мы говорили об этом в прошлом году как об индикаторе надвигающейся рецессии.

Короткая версия такова: если синяя линия выше превысит 0,5, как это произошло сейчас (см. справа на графике выше), вероятность рецессии в следующем году или около того возрастет. Это потому, что правило основано на тенденциях безработицы: более высокое число указывает на рост безработицы, порочный круг, который обычно заканчивается рецессией.

Или, по крайней мере, так было в прошлом. Вот почему эти пики и серые области на графике (которые измеряют рецессии в США) так тесно коррелируют. Так что, если индикатор сейчас выше 0,5, на пути ли мы к рецессии?

Торстен Слок, главный экономист Apollo Global Management (один из крупнейших в мире управляющих венчурными и частными инвестиционными фондами), считает, что нет. Вот почему:

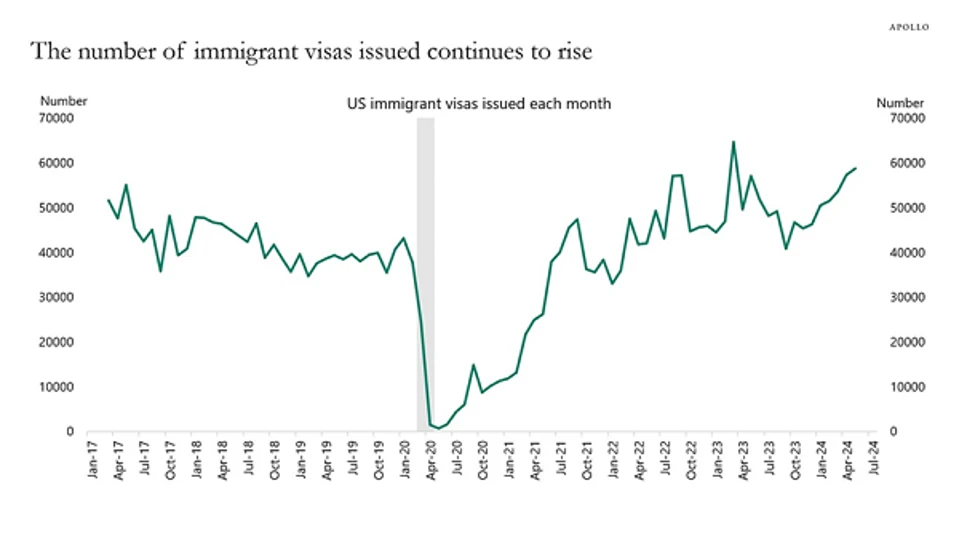

Заявления на получение визы

Его рассуждения сводятся к задержке в обработке рабочих виз. Слок пишет: «Возможно, причина роста уровня безработицы в том, что правительство постепенно разбирается с задержкой в обработке заявлений на визы, связанной с COVID, что увеличивает предложение рабочей силы».

Это означало бы, что из-за этих невыполненных заявлений на рабочую визу больше людей могут работать, в то время как число работающих людей не изменится до тех пор, пока процесс подачи заявления на визу не будет завершен и человек либо получит работу, либо ему откажут. В обоих случаях временное изменение уровня безработицы исчезает.

Давайте будем честными: все это немного запутано. Неужели это действительно то, что здесь происходит? Одно мы можем сказать наверняка: что бы ни происходило на рынке труда, это не вредит продажам американских компаний.

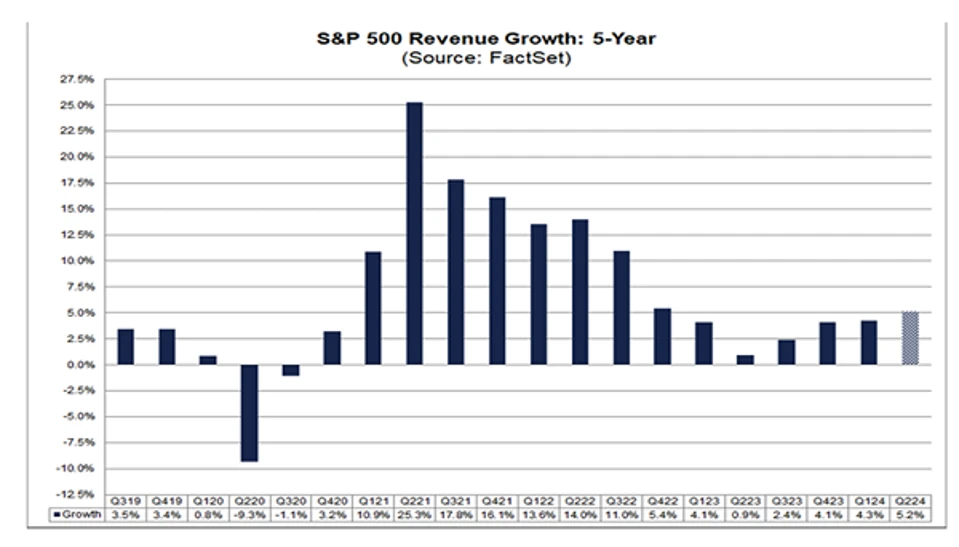

Рост доходов компании в США

Как видите, рост продаж компаний S&P 500 увеличился со второго квартала 2023 года, и эта тенденция ускоряется.

Короче говоря, мой оптимистичный взгляд на акции не изменился. Но недавняя волатильность затруднила выбор времени для покупки акций.

Конечно, акции все еще хорошо растут в этом году: 12% для S&P 500 и 10% для NASDAQ. Однако странно то, что если мы увеличим масштаб последних нескольких недель, то увидим нечто странное.

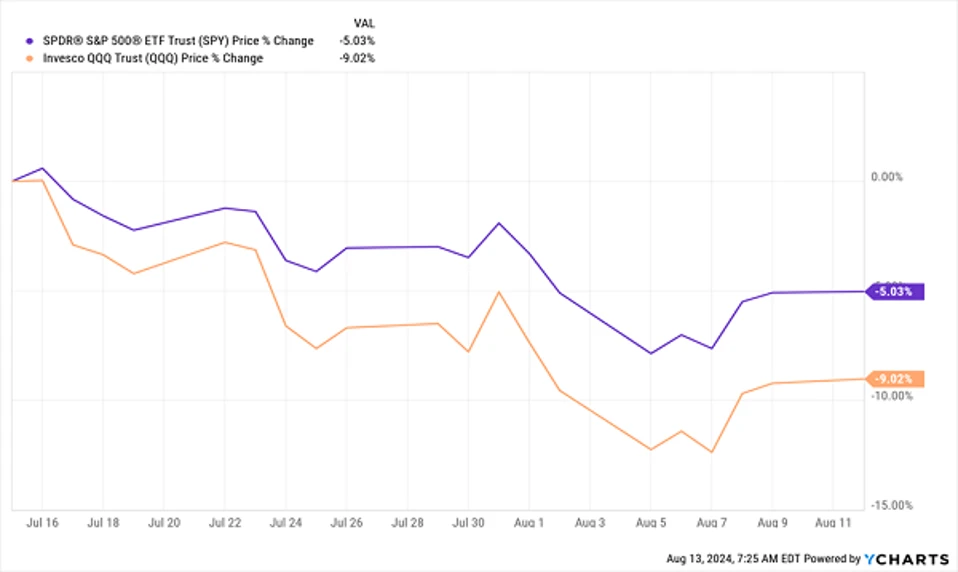

Июльское падение рынка

NASDAQ (эталонный ETF которого выше выделен оранжевым цветом) упал более чем на 10%, а волатильность, которую мы наблюдали в этот период, выросла самыми резкими темпами с начала пандемии. Она была даже выше, чем во время финансового кризиса 2008/09.

На этом графике показаны только цены открытия и закрытия, поэтому сложно точно оценить, насколько это было драматично, но скажем так: в самой низкой точке во время распродажи акции стерли все свои достижения с 19 января. Такое падение крайне необычно.

Настолько необычно, что, конечно же, рынок начал менять курс, и на момент написания этой статьи акции уже вернулись к уровню середины мая.

Конечно, выбор акций в такой волатильном периоде – сложная задача. Вот почему мы предпочитаем стратегически покупать дисконтные CEF во время распродаж, подобных этим.

За последние пару лет я много писал о том, насколько необычайно дисконтированы CEF, и это актуально и сегодня.

Например, Gabelli Dividend & Income Fund (GDV) имеет дисконт в 14,2% к чистой стоимости активов (NAV или стоимости его акций) и дивидендную доходность в 5,8%. Он также владеет солидным миксом крупных и мелких акций, ориентированных на стоимость. Mastercard (MA), American Express (AXP) и Eli Lilly & Co. (LLY) являются основными активами.

Этот дисконт особенно интересен сейчас, поскольку рыночная цена GDV следовала за iShares S&P 500 Value ETF (IVE) – хорошим ориентиром для фонда – на основе общей доходности в течение длительного времени. Но в последние два года отсутствие энтузиазма инвесторов привело к отставанию GDV.

Это точка входа для опытных инакомыслящих, и то, что здесь происходит, не уникально для GDV. Более высокая волатильность делает многие CEF акций дешевле на основе рыночной цены, даже если их базовые активы продолжают расти. Если эта волатильность сохранится, инвесторы CEF, которые реинвестируют свои большие дивиденды, также получат несколько потрясающих точек входа в будущем.

Майкл Фостер – ведущий аналитик-исследователь Contrarian Outlook. Для получения дополнительных идей по поводу дохода нажмите здесь, чтобы ознакомиться с нашим последним отчетом «Несокрушимый доход: 5 выгодных фондов со стабильными 10% дивидендами».

Раскрытие информации: нет